股票杠杆爆仓了

股票杠杆爆仓了

来源:国泰君安期货

重点关注

]article_adlist-->

]article_adlist-->

铜、棕榈油、PX、国债期货

铜:国务院印发节能降碳行动方案,可能提高铜价波动。国务院印发《2024-2025年节能降碳行动方案》,要求分领域分行业实施节能降碳专项行动,对中国铜行业的发展起到较为重要的影响。第一、严控冶炼新增产能,后期国内新建冶炼产能的速度可能会放缓,甚至不再有新批冶炼产能。第二、从产能降碳的角度看,国内部分冶炼企业加速技改满足环保和能耗要求,可能造成国内冶炼产能和开工率的巨大波动。第三、大力发展再生金属产业,将促进再生拆解行业的发展和再生冶炼产能比重的提升。节能降碳行动方案对铜价实质性影响不会很大,但可能加大铜价波动。铜供应端的问题主要在于原料供应不足,国内严控铜冶炼新增产能,但海外冶炼产能还在持续投放,铜矿供应紧张格局不会有大的改变,全球矿产铜的产量走势也不会有大的变动。但是,中国再生铜供应比例的提升,可能会对精铜产量形成支撑。从价格上看,受国内铜冶炼新增产能变动、冶炼技术改造、再生铜供应等扰动,铜价的波动可能会变大。

棕榈油:基本面宽松,资金推动上涨。随着产地产量的季节性回升,产地的棕榈油再次进入累库周期。不过,由于产地还没有进入产量最旺盛的阶段,而中国、印度的阶段性补库需求较强,所以产地的累库压力并不大。目前,正是北半球大豆和主要菜籽主产国的菜籽种植、生长的重要时间,资金对油脂板块的关注度较高,推动整体油脂板块偏强运行。所以,棕榈油短期偏强,主要受油脂板块整体乐观情绪影响,但是产地基本面宽松将限制棕榈油的上涨空间。建议投资者不要追高,等待回调后的做多机会,或者关注三大油脂之间价差偏离后的回归的机会。

PX:单边趋势仍偏强,不追高,滚动做多。9-1正套。做空PTA加工费。昨日恒逸文莱150万吨PX装置由于加氢裂化单元进料着火,计划外停车两周。本周PX开工率将降至70%以下,昨日PX外盘价格大幅上涨,带动PXN大幅走强至371美金/吨(+17)。需求方面PTA开工率回升至73.6%(+1.5%)。汉邦石化升温重启/英力士PTA装置重启。6月份汉邦石化220万吨预计负荷拉满/蓬威石化90万吨重启,PX供需紧平衡。尤其是江阴地区PX供应宽松的问题将得到解决,交割压力预计不会在09合约上重演。前期推荐的9-1正套,以及空PTA多PX的策略均有盈利,建议滚动持有。市场关注国务院关于印发《2024—2025年节能降碳行动方案》的通知,短期对PX工厂生产影响有限,2025年60万吨以下PX装置开工受限,另外长期来看PX产能投放速度放缓。

国债期货:一是今年财政部对于央行在公开市场操作持鼓励意见,以后不论是QE、YCC还是MMT,不再是“能不能”,而是“想不想”,打开了我们对于未来政策力度的遐想空间,昨日国债期货收盘前传闻央行官员表示可能会在OMO市场卖出国债,相当于提示曲线过平风险,各合约收盘前均跳水。由此可见今年央行存在保持利率曲线向上陡峭的KPI,短期长端利率会存在区间震荡的可能,但未来方向则取决于基本面的指引;二是整体财政政策货币政策配合进一步加强,例如近期财政部持续发行超长期债券,但央行考虑到人民币汇率偏弱,连续数月并未降息,料近期或存在降准可能;三是发行超长期国债并且将部分现券加入中金所相关合约的交割库,将加强利率债期货现货市场的联动,使得超长期国债的基差更加贴近理论定价,减少无序波动。综上所述,短端合约的做多力量确定性更强,长端、超长端利率则在经济基本面和央行KPI的博弈区间内震荡运行。

]article_adlist-->

]article_adlist-->

所长早读

]article_adlist-->

]article_adlist-->

美联储三把手表示,

证据表明美联储货币政策具有限制性

观点分享:美联储三号人物、享有FOMC永久投票权的纽约联储主席威廉姆斯表示,虽然通胀仍然过高,但美联储的政策处于有利地位,供需失衡正在缓解。美联储FOMC乃至全球各大央行的货币政策显然正在发挥作用。对于实现美联储充分就业和维持物价稳定的目标而言,货币政策是准备就绪的。威廉姆斯称没觉得目前在调整货币政策上存在紧迫性。美联储何时降息取决于数据的表现。美联储无需等到美国通胀率回落至2%才降息。他同时表示,美联储再次加息并非其基本假设。不过,如果前景发生实质性的变化,准备采取行动。威廉姆斯预计2024年美国PCE通胀率将回落至2.5%,2025年将接近2%,通胀或许要到2026年年初才能下降至2%,他预计今年年底美国的失业率将达到4%左右,然后下降至3.75%。

]article_adlist-->

]article_adlist-->

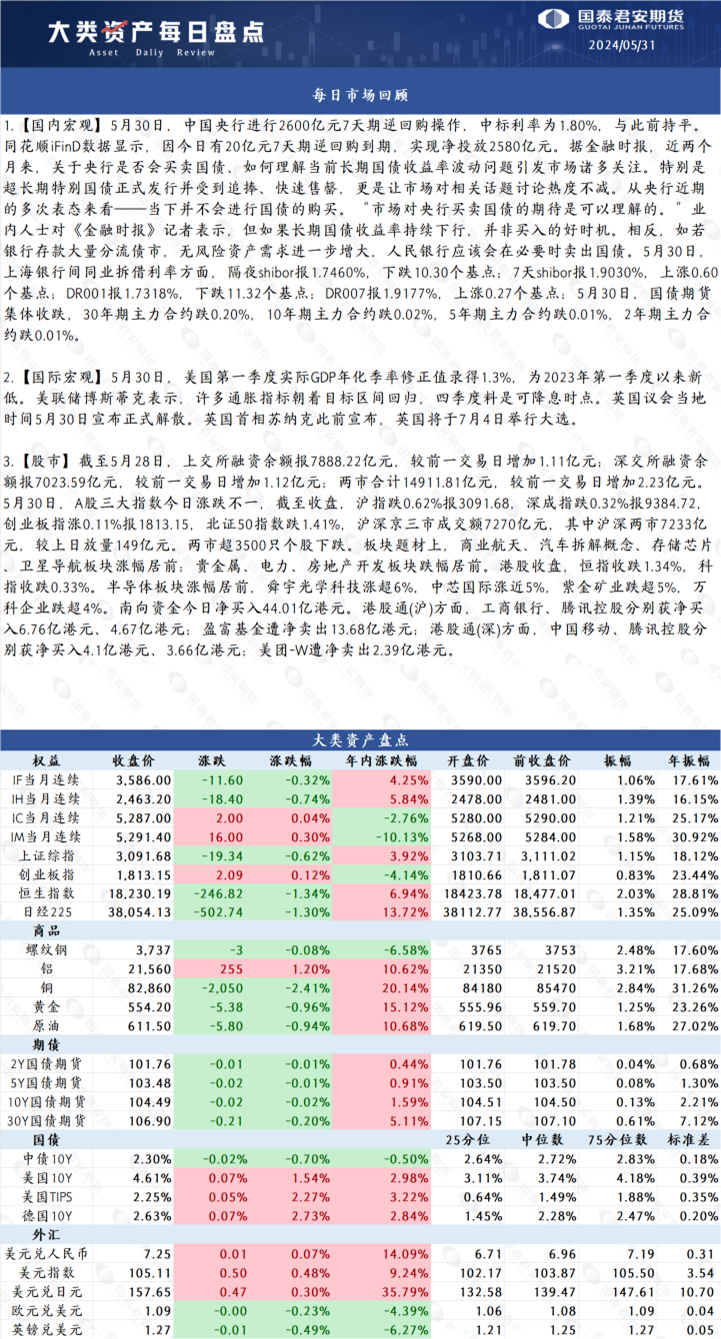

大类资产盘点

]article_adlist-->

]article_adlist-->

]article_adlist-->

]article_adlist-->

今日早评

*温馨提示:以下所列为各相关品种的报告目录。如您希望查看报告内容,请点击下方小程序卡片。

]article_adlist-->黄金:小幅反弹

白银:高位回落

铜:现货贴水收窄,限制价格回落

铝:市场对一条消息两种解读后的冲高回落

氧化铝:受消息面影响上行

锌:短期承压,关注供应端支撑

铅:承压运行

镍:承压运行

不锈钢:震荡运行

锡:震荡偏强

工业硅:资金关注度高,价格波动加大

碳酸锂:政策驱动价格反弹

铁矿石:下游需求表现走弱,估值回调

螺纹钢:情绪反复,宽幅震荡

热轧卷板:情绪反复,宽幅震荡

硅铁:控能耗预期强化,估值抬升

锰硅:成本估值上修支撑,偏强震荡

焦炭:粗钢调控再出,震荡偏强

焦煤:粗钢调控再出,震荡偏弱

动力煤:港口情绪回落,高位震荡

玻璃:短期或有压力

对二甲苯:9-1正套

PTA:多PX空PTA

MEG:短期震荡市,9-1反套

橡胶:宽幅震荡

合成橡胶:高位运行

沥青:震荡延续

LLDPE:区间震荡

PP:短期或临近高位中期震荡市

烧碱:中期震荡市

纸浆:震荡运行

甲醇:偏强震荡

尿素:高位震荡

苯乙烯:高位震荡

纯碱:短期或有下跌调整压力

LPG:震荡走势

短纤:区间震荡

PVC:强势仍在,短期震荡走势为主

燃料油:跟随原油偏弱震荡,仍需警惕基本面利空

低硫燃料油:仍然弱于高硫,高低硫价差暂时企稳

集运指数(欧线):高位运行

棕榈油:产地供应宽松限制上涨动能

豆油:粕弱油强关注国内豆油库存

豆粕:跌势减缓,偏弱震荡

豆一:震荡

玉米:震荡运行

白糖:窄幅波动

棉花:受美棉下跌影响关注前低支撑

鸡蛋:震荡调整

生猪:反套继续持有

花生:逢高抛空

]article_adlist-->

]article_adlist-->

市场要闻

]article_adlist-->

]article_adlist-->

01/ 贵金属及有色金属

为深入贯彻落实新“国九条”,4月19日,证监会制定发布《公开募集证券投资基金证券交易费用管理规定》(以下简称《规定》),自2024年7月1日起正式实施。同时,证监会将组织行业机构于7月1日前完成首次股票交易佣金费率调整。

商务部:上周食用农产品价格小幅下降,生产资料价格小幅回升

5月30日讯,据商务部市场运行监测系统显示,上周(5月20日至26日)全国食用农产品市场价格比前一周(环比,下同)下降0.7%,生产资料市场价格上涨0.9%。

1. 食用农产品市场:粮油批发价格略有波动,其中菜籽油、豆油分别上涨0.2%和0.1%,大米、面粉与前一周持平,花生油下降0.1%。肉类批发价格小幅波动,其中猪肉每公斤20.56元,上涨2.6%。禽产品批发价格以涨为主,其中鸡蛋上涨3.7%,白条鸡下降0.5%。

2. 生产资料市场:有色金属价格总体上涨,其中锌、铜、铝分别上涨3.3%、3.1%和1.4%。钢材价格小幅回升,其中螺纹钢、高速线材、热轧带钢每吨3921元、4117元和4083元,分别上涨1.3%、1.3%和0.9%。橡胶价格小幅上涨,其中天然橡胶、合成橡胶分别上涨1.6%和0.1%。煤炭价格稳中有涨,其中炼焦煤每吨1219元,与前一周持平,二号无烟块煤、动力煤每吨1240元和834元,分别上涨1.4%和0.8%。化肥价格略有上涨,其中三元复合肥、尿素分别上涨0.5%和0.3%。基础化学原料价格小幅波动,其中甲醇、硫酸分别下降2.0%和1.1%,聚丙烯、纯碱分别上涨0.6%和0.5%。成品油批发价格稳中略降,其中0号柴油与前一周持平,95号汽油、92号汽油分别下降0.3%和0.2%。

02/ 黑色系列

第三届中国国际矿业投资与发展高峰会议在京举行

5月30日讯,5月30日,2024(第三届)中国国际矿业投资与发展高峰会议在北京举行。会议指出,当前,能源资源供需结构发生深刻演变,能源逐步向绿色低碳转型,新技术、新材料、新能源产业等蓬勃发展,矿产品需求结构发生显著变化。近年来,随着战略性新兴产业快速发展及“双碳”目标稳步推进,战略性矿产需求发生结构性变化,铁、锰、铝等消费量保持高位运行,锂、钴、镍等清洁能源和新兴产业所需矿产的需求持续快速增长。会议提出加强矿业领域深度交流,增进感情、各有所得;秉承合作共赢发展理念,共同维护国际矿业市场稳定;加强矿业领域科技合作,为矿业可持续发展提供新动能;推动全球矿业ESG治理,共同构建中国ESG治理体系;探索金融支持矿业发展长效机制,加大矿业金融支持力度等5点倡议。(中国有色金属报)

经济型煤炭领域用不锈钢完成试制

5月30日讯,近日,太钢完成首批经济型煤炭领域用不锈钢试制,产品性能完全满足煤炭行业标准要求,标志着太钢经济型不锈钢产品在煤炭领域实现差异化,助推煤炭行业清洁低碳转型。下阶段,太钢将深度挖潜用户现实与潜在用材需求,发挥技术在产品质量提升中的支撑作用,强化关键制造技术与应用技术研究,持续推出“轻量、长寿、高效”的绿色材料综合解决方案,为煤炭行业和全社会绿色低碳发展贡献力量。(中国宝武)

03/ 能源化工

全国碳市场收盘价较前一日下跌1.34%

5月30日讯,5月30日全国碳市场综合价格行情为:开盘价95.11元/吨,最高价95.11元/吨,最低价93.64元/吨,收盘价93.84元/吨,收盘价较前一日下跌1.34%。5月30日挂牌协议交易成交量108吨,成交额10021.36元;5月30日无大宗协议交易。5月30日全国碳排放配额总成交量108吨,总成交额10021.36元。截至5月30日,全国碳市场碳排放配额累计成交量459242532吨,累计成交额26435423070.02元。(全国碳交易)

04/ 农产品

Williams:截至5月29日当周,巴西港口待运糖船数量增至96艘

5月30日讯,据外媒报道,巴西航运机构Williams发布的数据显示,截至5月29日当周,巴西港口等待装运食糖的船只数量为96艘,此前一周为82艘。港口等待装运的食糖数量为411.96万吨,此前一周为350.24万吨。在当周等待出口的食糖总量中,高等级原糖(VHP)数量为402.26万吨。根据Williams发布的数据,桑托斯港等待出口的食糖数量为309.57万吨,帕拉纳瓜港等待出口的食糖数量为75.62万吨。

✎ 来源:金十数据

网点向导小程序

]article_adlist-->

交易日历小程序

]article_adlist-->期货开户请点击下方“阅读原文”

- END -

]article_adlist-->DISCLAIMER免责声明

]article_adlist-->本公司具有中国证监会核准的期货投资咨询业务资格。分析师声明:作者具有中国期货业协会授予的期货投资咨询执业资格或相当的专业胜任能力,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,本报告清晰准确地反映了作者的研究观点,力求独立、客观和公正,结论不受任何第三方的授意或影响,特此声明。

免责声明:本报告的信息来源于已公开的资料,本公司对该等信息的准确性、完整性或可靠性不作任何保证。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的期货标的的价格可升可跌,过往表现不应作为日后的表现依据。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

本报告中所指的研究服务可能不适合个别客户,不构成客户私人咨询建议。在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。在任何情况下,本公司、本公司员工或者关联机构不承诺投资者一定获利,不与投资者分享投资收益,也不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。投资者务必注意,其据此做出的任何投资决策与本公司、本公司员工或者关联机构无关。

市场有风险,投资需谨慎。投资者不应将本报告作为作出投资决策的唯一参考因素,亦不应认为本报告可以取代自己的判断。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。

本报告版权仅为本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发,需注明出处为“国泰君安期货”,且不得对本报告进行有悖原意的引用、删节和修改。

根据《证券期货投资者适当性管理办法》,本报告发布的观点和信息仅供国泰君安期货的专业投资者参考。若您并非国泰君安期货客户中的专业投资者,为控制投资风险,请取消订阅、接收或使用本报告中的任何信息。本报告难以设置访问权限,若给您造成不便,敬请谅解。请您根据自身的风险承受能力自行作出投资决定并自主承担投资风险。

]article_adlist--> 新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:戴明 SF006股票杠杆爆仓了